Инвестиции в облигации: как выбрать и купить облигации

Облигации по своей сути очень похожи на банковский депозит. Если сравнить облигации и депозиты, то выяснится, что суть у них одна и та же — дать в долг, в одном случае банку, в другом — эмитенту в роли которого может выступать государство, субъекты федерации и коммерческие компании.

Но с точки зрения инвестиций облигации сложнее. У них есть цена, которая может меняться, купонный доход, доходность, сроки погашения и оферты. Подробнее о свойствах облигаций я писал ранее, поэтому, если вы еще не разбираетесь в этих терминах, рекомендую сначала прочитать эту статью.

В связи с этим инвестирование в облигации предъявляет более высокие требования к квалификации и опыту инвестора. Эти ценные бумаги нужно тщательно выбирать, потому что не каждая облигация подойдет под ваши нужды и цели. В этой статье я объясню, как инвестировать в облигации.

Как инвестировать в облигации

Инвестирование в облигации начинается с выбора подходящих для конкретных нужд инвестора облигаций. Облигации отличаются типом дохода, надежностью, ликвидностью, доходностью, сроком погашения и другими параметрами.

Как выбрать облигации

Доход. Доход по облигации обычно складывается из двух источников — купонный доход и доход от разницы между ценой покупки и ценой погашения или продажи. Облигация погашается в конце срока по номиналу, который обычно составляет 1000 рублей. На бирже облигации торгуются по рыночной цене, которая может быть как выше, так и ниже номинала. Например, облигация торгуется ниже номинала по цене 990 рублей. Разница между ценой покупки и ценой погашения — 10 рублей формируют дополнительный доход. Если облигация торгуется выше номинала, скорее всего основной источник дохода — купонный доход.

Купонный доход. Купон — это аналог процентов по банковскому вкладу. Это денежные выплаты, которые выплачивает эмитент по облигации. Он может выражаться как в рублях, так и в процентах к номиналу. КД может выплачиваться раз в год, раз в полугодие или раз в квартал. Например, купонный доход 40 рублей, выплачивается раз в полугодие. За год КД составит 80 рублей или 8% к номиналу. КД может быть нескольких видов.

Есть облигации, которые имеют фиксированный купонный доход — он известен на всем сроке обращения облигации и не меняется. Есть переменный — он обычно привязывается к ставке межбанковского рынка RUONIA, которая может меняться со временем. Поэтому известна величина только ближайшего купона, а следующий рассчитывается позже в зависимости от ставки RUONIA за последние 6 месяцев. Есть еще фиксированный купонный доход — он тоже меняется со временем, но величина всех купонов известна заранее.

Доходность. Различают доходность облигации к номиналу (купонная) и к погашению. Если вы собираетесь держать облигацию до погашения, то при выборе нужно смотреть именно на доходность к погашению. Она может отличаться от купонной доходности и меняется в зависимости от рыночной цены облигации. Для примера: купонная доходность облигации к номиналу 1000 рублей 9%. Если рыночная цена облигации снизится с 1000 до 950 рублей, до доходность вырастет до 9,47%. То есть когда рыночная цена облигации снижается, ее доходность растет. Но если доходность какой-то облигации сильно выше среднерыночной, это говорит о повышенном риске.

Помните, что доходность к погашению выражается в процентах годовых. Например, доходность к погашению 12%, а до погашения остался всего 1 месяц, значит фактическая доходность будет около 1%. Так что обращайте внимание на срок до погашения облигации. Как рассчитать доходность облигаций можно узнать в этой статье.

Амортизация — по большинству облигаций номинал выплачивается в конце срока обращения — это называется погашение. Но есть облигации с амортизацией номинала — в этом случае номинал погашается на сразу, а выплачивается частями на всем сроке обращения облигации.

Дата погашения — дата, когда будет погашена облигация, то есть выплачен ее номинал. Выбирайте дату в зависимости от своего срока инвестирования.

НКД — это накопленный купонный доход на текущий день, размер НКД уплачивается инвестором при покупке облигации. Например, величина купона 40 рублей, период выплаты купона — 182 дня (раз в полгода). Допустим, с момента последней выплаты купона прошло 3 месяца (90 дней), в этом случае НКД равен 20 рублям.

Надежность. Самый большой риск облигаций — риск дефолта. Поэтому нужно оценивать надежность облигаций. Самые надежные облигации — государственные ОФЗ, которые выпускает Минфин, менее надежные — муниципальные и субфедеральные, которые выпускают регионы, еще менее — корпоративные. Некоторым выпускам облигаций присваивается кредитный рейтинг по которому можно судить о надежности.

По-хорошему, прежде чем покупать корпоративные облигации, нужно оценить надежность облигаций, посмотреть финансовую отчетность эмитента, но сейчас на этом заострять внимание не будем. Обычно в рыночной цене уже отражены все риски, и чем они больше, тем больше доходность. Например, сейчас облигации Мечела, который находится в предбанкротном состоянии, торгуются с доходностью 30%, а некоторые выпуски 50% и более.

Ликвидность — насколько легко можно купить или продать облигацию. По облигациям с низкой ликвидностью сделки совершаются очень редко — раз в несколько дней, и может быть даже так, что в данный момент никто нужную облигацию не продает или не покупает, или цена сильно отличается от нужной вам. Оценить ликвидность можно на сайтах, где публикуется ход и объемы торгов или непосредственно в торговом терминале. Чем больше объем торгов и чем чаще совершаются сделки, тем ликвиднее облигация.

Налогообложение — купонный доход государственных, муниципальных и субфедеральных облигаций не облагается налогом, а доход корпоративных облагается. Налог на доход может сильно снизить итоговую доходность. Если ОФЗ торгуется с доходностью 10%, а корпоративная облигация дает 11%, очень может быть, что выгоднее купить именно ОФЗ. Как посчитать чистую доходность облигации можно почитать здесь или воспользоваться облигационным калькулятором.

Выбрать подходящие облигации можно на сайтах Финама, Rusbonds, РБК. Там же можно посмотреть всю самую необходимую информацию о том или ином выпуске.

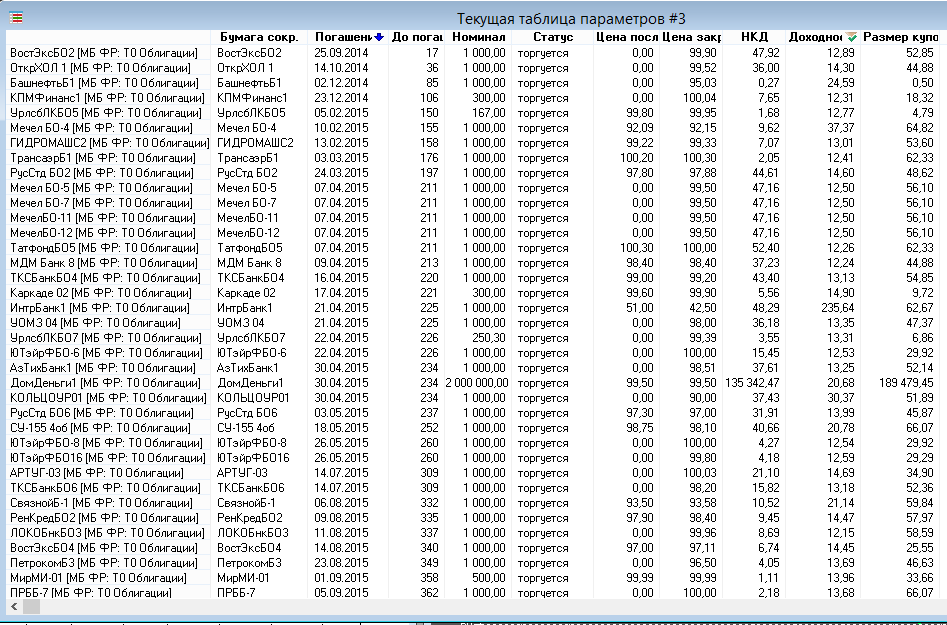

Еще один способ выбрать облигации — непосредственно в торговом терминале QUIK. Для этого необходимо настроить таблицу текущих параметров, добавив нужные вам колонки:

- название,

- номинал

- цена спроса,

- цена предложения,

- срок до погашения,

- доходность к погашению,

- НКД,

- размер купона.

Я отфильтровываю облигации по дате погашения, которая мне нужна, и доходности к погашению. Смотрю на надежность эмитента и выбираю облигации, которые устраивают меня по соотношению доходности и надежности.

Как купить облигации

Облигации, как и акции, торгуются на Московской бирже ММВБ. Чтобы купить облигации, нужно открыть счет у брокера. После этого можно установить себе на компьютер торговый терминал и приступить к делу.

Облигации торгуются поштучно. Номинал большинства облигаций 1000 рублей, а рыночная цена ходит вокруг номинала. Торги проходят в двух режимах: Т+ и Т+0. В режиме Т+1 торгуются ОФЗ, в режиме Т+0 корпоративные, субфедеральные и муниципальные облигации. В режиме Т+2 еврооблигации. Т+0 означает, что расчеты по сделке и поставка бумаг происходит в день сделки. Т+1 и +2 означает, что расчеты и поставка бумаг проходят на следующий день и второй день после сделки.

Цена облигаций на бирже выражается не в рублях, а в процентах от номинала. Например, цена облигации 98,5% равняется 985 рублям при номинале 1000 рублей. Важно отметить, что при покупке облигации помимо рыночной цены вы еще уплачиваете НКД — накопленный купонный доход — это купонный доход, который успел накопиться ко дню совершения сделки. НКД выражается в рублях. Если цена облигации 98,5%, а НКД 10 рублей, то общая сумма покупки составит 995 рублей. Если вы будете продавать облигацию, то уже покупатель заплатит вам НКД.

Например, я хочу купить корпоративную облигацию с доходностью не менее 12% годовых. Открываю терминал QUIK, создаю таблицу текущих параметров, добавляю в нее облигации и нужные колонки. Настраиваю колонку Доходность к погашению, чтобы она показывала только облигации с доходностью более 12%. Сортирую облигации по дате погашения и получаю следующий список облигаций:

Если я хочу вложить деньги на полгода, то мне подойдут облигации Трансаэро Б1 и Русский Стандарт БО 02 (это всего лишь пример, а не рекомендация). Так как до погашения менее года, перед покупкой я сначала посчитаю фактическую доходность облигаций, которую я получу.

Я рекомендую покупать облигации сразу после выплаты купона, чтобы не платить НКД.

Следует обратить внимание на следующее: если погашение облигации еще не скоро, например до него 2-3 года, то цена облигации может долго ходить туда-сюда вокруг вашей цены покупки и начнет приближаться к номиналу только ближе к дате погашения. Если вы планируете продать облигацию до погашения, старайтесь выбирать облигации с большим размером купона, так как НКД, который вам выплатят при продаже, определяется размером купона.

После того, как найдете подходящую облигацию, открываете торговый «стакан». В стакане отображаются заявки на продажу и на покупку: цена, объем и годовая доходность при покупке облигации по этой цене.

После того, как найдете подходящую облигацию, открываете торговый «стакан». В стакане отображаются заявки на продажу и на покупку: цена, объем и годовая доходность при покупке облигации по этой цене.

Вы можете купить облигацию по рыночной цене, которую предлагают в данный момент продавцы, или выставить заявку со своей ценой, чуть пониже, в надежде, что кто-нибудь согласится на вашу цену. В окне подачи заявки выбираете желаемое действие — покупка или продажа. В поле «Цена» вы вводите желаемую цену в процентах от номинала. В поле «Кол-во» вводите количество облигаций, которое хотите купить. Справа у вас будет отображаться нужная сумма для покупки с учетом НКД.

После ввода цены и количества остается только выставить заявку в стакан и ждать исполнения сделки. Процесс покупки облигаций аналогичен покупке акций, которая подробно описана в статье Как купить акции.

Помните, что за 3-7 дней до даты выплаты купона или погашения торги замораживают, для составления списка владельцев облигаций. В этот период купить или продать облигацию нельзя, торги по ней не производятся – облигация заморожена. Так происходит покупка облигаций.

Поделиться в соцсетях

Выбирать облигации как и акции нужно в зависимости, от вашего отношения к риску. Чем больше вы готовы рисковать, тем более доходные облигации можете покупать.

я не допоняла немного))

мои вопросы:

1. облигация сама автоматом погашается? (когда приходит срок) мне ничего делать не нужно? или надо отслеживать?

2. я в любой момент могу их продать и они уже будут с доходом? и ничего не нужно платить дополнительно?

Да сама автоматом. В определенный день эмитент погашает свои облигации, новость об этом появляется в СМИ. Через несколько дней деньги поступают на ваш счет. Иногда по облигациям есть оферта — определенное время, когда можно самому подать облигацию на выкуп эмитенту, до ее срока погашения. В этом случае вам необходимо направить брокеру заявление об оферте.

Да, можете продать в любой момент, если облигация достаточно ликвидна. Покупатель уплачивает вам цену облигации плюс купонный доход, который успел накопиться к моменту продажи. Платите только комиссию брокеру за сделку.

Здравствуйте, скажите пожалуйста, а НКД, который я при покупке заплачу предыдущему владельцу возвратится мне, если дождаться погашения облигации эмитентом? Эмитент заплатит то, что платилось последним владельцем предыдущему?

Не совсем понял ваш вопрос. НКД не возвращается. Например, купон 40 рублей, уплаченный вами НКД 10 рублей. Эмитент выплачивает вам 40 рублей, но фактически ваша прибыль по купону 40-10=30.

То есть НКД уходит и не возвращается, просто не правильно понял вот здесь

«Человек которому я продал облигацию, при покупке платит мне НКД целиком т.е. 100р., при выплате купона эмитент удерживает 13% налога и платит покупателю облигации 100р.*(1-0,87)=87р.» внизу Станислав пишет

http://www.alfa-direct.ru/common/default.asp?page=forum_thread&p=167&t=30524

Нет, не возвращается, по сути это компенсация продавцу. За то время, что он держал облигацию, вы платите ему часть купонного дохода. Никто вам ее возвращать не должен)

Спасибо за разъяснения, ваш блог очень очень информативен, удобен, лаконичен.

Можно ещё один вопрос? Налоги при продаже до погашения ОФЗ и муниципальных облигаций удерживаются? Спасибо заранее.

Да, при продаже удерживаются, а при погашении нет.

Спасибо.

Подскажите, что делать с облигациями Трансаэро, которые должны быть погашены 2.11.2015 г?

Ждать новостей, что будет дальше: либо банкротство компании, либо реструктуризация выпуска. И то и другое — плохо. Или не ждать и продать. Советую следить за этой веткой на форуме http://minorityforum.ru/index.php?topic=3039.384

Здравствуйте!

В одном из предыдущих постов Вы говорили, что имеете брокерский счёт в Промсвязьбанке. Вопрос такой: есть ли у ПСб какие-то особые депозитарные комиссии за облигации?

(Я уже звонил брокеру, узнал, что они пользуются услугами НРД. На сайте НРД нашёл в тарифах только ежемесячную комиссию за хранение облигаций. А за погашение у Вас комиссию не взимали? Слышал, что у других брокеров есть такая.)

Добрый день.

Нет, не взимали. Я во всяком случае с таким не сталкивался.

Здравствуйте!

У меня такой вопрос:

1)Почему, если рыночная цена облигации снижается, то ее доходность растет? Каким образом это происходит, и касается ли это, непосредственно, меня?

2)При покупке облигации я уплачиваю НКД полностью?

3)Что такое «размер купона» и как от него зависит НКД?

1. Потому что увеличивается разница между рыночной ценой и ценой погашения. Если вы уже купили облигацию, а потом ее цена упала, это на вас никак не скажется, если вы продержите облигацию до погашения.

2. Да, разумеется полностью.

3. Это величина купона, который вы получите, например 40 рублей. Он накапливается ежедневно, но выплачивается только в дату выплаты купона. Если вы покупаете или продаете облигацию, то выплачиваете или получаете купонный доход, который накопился на момент сделки — это и есть НКД.

У меня вопрос встречный появился:

А если я торгую в режиме Т+1, и к примеру срок погашения облигации 31.05.17

Чтобы получить доход от погашения облигации, продавать её надо 30.05? или не имеет значения, главное после 31.05?

Не очень понял ваш вопрос. Чтобы получить доход от погашения, нужно купить облигацию и держать ее, а не продать ее.

Статья хорошая, но маленькая. Раскрыто лишь часть вопросов. Для полноты картины советую посмотреть еще материал по теме на этом сайте http://fin-plan.org/blog/investitsii/investitsii-v-obligatsii/

Здравствуйте! Спасибо Вам большое за блог. Все понятно и просто.

У меня возникли 2 вопроса:

1) На сайте руcбондс видел акции ОФЗ. которые торгуются на уровне 107% от номинала, причем довольно активно. В чем может быть смысл покупки по такой цене?

2) Если работа на бирже идет в режиме Т+2, то чтобы не платить НКД в какой день нужно покупать — за день, за два дня до выплаты купона или в дату выплаты купона?

Так бывает например у облигаций с переменным купоном. Например, процентные ставки выросли, вырос и купон. Потом процентные ставки снизились, а купон еще остался высоким. И чтобы доходность облигации припала, она начинает торговаться выше номинала. Думаю, покупать их в текущей ситуации до погашения практического смысла нет, доходность может быть отрицательной, но ими иногда можно спекулировать.

Торги ОФЗ проходят в режиме Т+1, остальных облигаций в Т+0. Чтобы не платить НКД, я покупаю облигацию после даты выплаты купона.

Здравствуйте,

Вы пишите, что рекомендуете покупать облигации сразу после выплаты купона, чтобы не платить НКД. Я не совсем понимаю, какой в этом смысл, ведь уплаченный продавцу НКД вернётся при следующей выплате купона. Не могли бы вы пояснить?

Заранее спасибо!

Нет, НКД не возвращается. С НКД облигация стоит дороже. Например, вы купили облигацию по номиналу за 1000 рублей, и уплатили НКД 30 рублей. Вы потратили 1030 рублей. Соответственно, если бы купили облигацию после выплаты купона, то заплатили бы только 1000. А купонный доход, допустим 40 рублей, что в первом, что во втором случае будет одинаковый. Но во втором случае на покупку облигации вы потратите меньше, значит доходность ваша будет больше.

Я не хочу сказать, что надо покупать только после выплаты купона, но если НКД накопился существенный, например, больше половины, возможно, лучше подождать и купить после выплаты купона.

спасибо за ответ, но до конца ещё не понимаю. Если купонный доход 40 рублей, а НКД 30 рублей, то значит уже прошло 3 четверти срока с момента последней выплаты купона. Допустим купон выплачивается каждые 4 месяца, тогда уже прошло 3 месяца и через месяц уже я , а не продавец, получу полную купонную выплату (40 рублей) и таким образов 30 рублей, которые я заплачу продавцу при покупке мне вернуться и не будут влиять на доходность (10 рублей/ месяц). Или я чего-то не понимаю?

Дело еще в том, что вы получите не 40 рублей, а 40-13%. То есть с вашего купона возьмут полный налог, несмотря на то, что вы заплатили 30 рублей НКД и ваш фактический купонный доход 10 рублей, а не 40.

а то есть вы это имели в виду, спасибо. Но разве налог который я заплачу за НКД продавца (0.13 * 30 рублей) не будет компенсирован тем, что налоговая база при продаже/погашении облигации будет меньше на те же 30 рублей и соответственно налог при продаже/погашении будет меньше на 0.13 * 30?

Налог за НКД не платится. Налог платится с разницы между суммой покупки и суммой продажи облигации, и НКД туда входит. НКД не уменьшает налоговую базу купонного дохода.

Спасибо за ответ и прошу прощения за надоедливость:).

Выше я писал не про налоговую базу купонного дохода, а про налог с продажи.

В раздела «http://activeinvestor.ru/obligacii/» написано:

»

Налоговая база при продаже облигаций рассчитывается так:

(Доход от продажи + НКД полученный) – (Расходы на покупку + НКД уплаченный) + Купонный доход

Налоговая база при погашении облигаций:

Номинал облигации – (Расходы на покупку + НКД уплаченный) + Купонный доход

»

Это я понимаю так, что тот налог, который я заплачу за выплаченный продавцу НКД (0.13 * 30) будет компенсирован при продаже/погашении облигаци, так как в формуле участвует уплаченный НКД и уменьшает налоговую базу.

Правда это видимо справедливо только, если был доход при продаже/погашении облигации.

Я всё правильно понимаю?

Налоговая база рассчитывается так, если налог с купонного дохода не был удержан эмитентом. Тогда его удерживает депозитарий. Но чаще всего налог с купонного дохода удерживает эмитент и купон приходит на ваш счет уже чистым. В этом случае купонный доход не участвует в расчете финансового результата. Так же купонный доход не участвует в расчете финансового результата по ОФЗ и муниципальным облигациям.

Добрый день, Алексей. Пожелание — было бы наглядно и хорошо, если бы дополнили статью расчетом типичной ситуации невыгодности покупки облигации с НКД и в первый день после выплаты КД, с цифрами (номинал облигации 1000 руб., НКД, допустим, 40 рублей, налог составит столько-то и т.д.).

Потому что я третий день читаю ветку этих комментариев и пытаюсь понять конкретно ощутимо ли для меня невыгодно будет покупать облигации на суммы свыше 100 тыс.руб. до даты выплаты КД.

По практике, изменяется ли (проседает ли) стоимость облигаций в период (скажем, месяц), предшествующий выплате КД? Исходя из мысли, что квалифицированные инвесторы не покупают их. Либо крайне незначительно может влиять на саму стоимость облигации?

У меня есть специальный калькулятор, который считает, выгодно-невыгодно http://activeinvestor.ru/obligatsionnyj-kalkulyator/

Чисто из-за НКД цена облигации не меняется, так как купон «зашит» в цену.

спасибо за ответ, будем считать, что я понял:). Хотя до этого мы вроде говорили не про налог с купонного дохода, а про налог с НКД и про теоретически возможную переплату в размере 0.13 * НКД при покупке облигаций с большим НКД по сравнению с облигацией с меньшим НКД. Как мне показалось из формулы расчёта НОБ, эта потеря может компенсирована при продаже\погашении облигации, но не суть важно… Ещё раз спасибо за ответы.

Если можно, ответьте пож-ста ещё на такой вопрос:

Правильно ли я понимаю, что при ликвидации брокера, у которого открыт счёт и через которого куплены облигации, они не теряются, и риск брокера таким образом присутствует только на момент хранения денежных средств у него, то есть в момент перед покупкой или после продажи облигаций? Есть ещё какой-то риск брокера кроме этого?

Да, если банкротство брокера проходит по закону и правилам, ценные бумаги вы не потеряете. Кроме банкротства у брокера конечно есть и другие риски, но они уже не связаны с потерей бумаг.

спасибо за ответ. Если несложно, скажите, какие другие риски ещё могут быть? Скоро заканчивается депозит, есть мысль купить облигации какой-нибудь американской компании через БКС. Насколько я понимаю, БКС крупная компания и откровенна мошенничать не должна, или я слишком наивно рассуждаю? Правильно я понимаю, что в дальнейшем я могу перевести купленные облигации на счёт другого брокера, в том числе зарубежного и получать купонный доход и сумму к погашению уже через него?

Что касается рисков облигаций, то я основные риски я описал здесь: http://activeinvestor.ru/obligacii/

Если вы покупаете облигации в валюте, то к этим рискам еще приплюсовывается валютный риск, то есть риск укрепления рубля. Однако на мой взгляд, покупка отдельных зарубежных облигаций больше подходит для опытных инвесторов. Так как неопытному инвестору есть риск сделать ошибку и выбрать неправильные бумаги. К тому же некоторые облигации торгуются лотами по 10 или 100 тысяч долларов. Если бы мне нужно было купить корпоративные облигации США, я бы наверно купил их через ETF.

Если будете покупать иностранные ЦБ через БКС, то это будет происходить через их кипрскую дочку, поэтому при таком способе есть определенные риски. Зарубежный брокер на мой взгляд более предпочтителен. К тому же какой смысл покупать их через БКС, если вы собираетесь потом переходить к другому брокеру.

как всегда спасибо за ответ. Риски связанные с самими облигациями я осознаю, выше я имел в виду риски брокера и конкретно БКС. Какие риски при покупке через кипрскую дочку? Насколько я понял, при покупке облигаций через любого брокера (если только брокер не мошенник), владелец облигаций отмечается в депозитарии (евроклире), то есть по идее риски только самой бумаги остаются. Я не правильно понял? Может быть смысла покупать через БКС и нет, но он тут близко. Как вы правильно сказали лоты начинаются от 100, а чаще от 200 тысяч + НКД. Не уверен, что валютный контроль пропустит такие суммы без лишней волокиты. Да и посылать куда-то 200+, как-то неспокойно чтоли. Цель вообще в том, чтобы заменить заканчивающиеся депозиты более менее надёжным инструментом со стабильным доходом, порядка 5+ процентов в валюте. За совет с ETF спасибо, почитаю. На первый взгляд правда кажется, что при выборе фонда ETF тоже можно совершит ошибку.

Кипрская дочка БКС купит для вас облигации через более крупного зарубежного брокера (вроде у них это IB) и бумаги будут записаны на нее, а не на вас. Плюс риски банкротства, низкая защита капитала и инвестора и т.д.

Поэтому посылать 200+ тысяч на мой взгляд гораздо спокойнее крупному американскому брокеру, чем мелкому брокеру в оффшоре. Вы только включаете лишнее звено с цепочку.

Сейчас доходность 5 и более процентов для облигаций — это доходность высокая и ее можно получить только у эмитентов с низким кредитным рейтингом, то есть с низкой надежностью. Такие облигации нужно выбирать очень тщательно и широко диверсифицироваться.

Или подбирать фонд высокодоходных облигаций, где облигации уже подобраны и диверсифицированы.

Спасибо за статью.

Если я продаю облигацию мой НКД считается со дня покупки мною бумаги или с начала прошлого купонного периода?

Я купил бумагу с НКД 4.05

Сегодня НКД 6.69

Я получу 6.69 или 6.69 — 4.05 = 2.64?

НКД считается с начала купонного периода, то есть покупатель заплатит вам 6,69.

Здравствуйте!

В статье Вы сообщаете, как приобрести облигации с помощью программы, установленной на компьютер. Скажите, пожалуйста, т.е. ценную бумагу покупатель фактически на руки не получает? И каким образом подтверждается его право собственности?

Да, не получает, сейчас ценные бумаги существуют в бездокументарном виде. Бумаги хранятся в депозитарии, а наличие бумаг подтверждается выпиской из депозитария.

Спасибо!

Здравствуйте,Алексей!

Спасибо за Вашу четкую информацию!

Она очень помогает!

Вот хотел попытать счастья и спросить у Вас:

1. Чтобы купить облигации от эмитента( чтобы быть первым инвестором),нужны ли все эти торг терминалы?

2.Каким образом подаётся заявка(через этот самый терминал?)

3.Если я хочу быть держателем облигаций до конца,кроме брокерского счёта нужно что-то открывать?И куда в таком случае будет перечисляться доход,а потом и тело долга.

Я просто когда на сайтах смотрел инфо о ближайших выпусках,там говорится что открывается депо-счет и тд,не очень понимаю.

Спасибо.

1. Не обязательно, терминал в основном нужен для торговли и отслеживания своего портфеля, но торговые заявки можно подавать по телефону.

2. Да, через терминал либо по телефону.

3. Доход перечисляется либо на брокерский счет либо на ваш банковский счет, смотря как вы попросите вашего брокера. Депо счет открываются в любом случае, так как там будут храниться ваши бумаги. Кстати за его обслуживание может взиматься дополнительная плата.

Огромное спасибо за подробные ответы!

Меня вот последнее волнует,надеюсь при погашении облигаций мне вернется 1000,без удержания налога?( имею ввиду сам номинал облигации)

Да, номинал придет целиком. Налог взимают не с номинала, а с дохода, то есть с разницы между суммой покупки и номиналом. Налог удерживают с денежных средств на вашем счете в конце налогового периода или при выводе средств с брокерского счета.

А если купил дороже номинала, то эта отрицательная разница при погашении будет каким-то образом засчитываться ? Например, уменьшать сумму удерживаемого налога с других операций ?

Сальдируется с финансовым результатом по другим операциям.

Добрый вечер, подскажите пожалуйста, если приобрести облигации федерального займа, ОФЗ ПД, то есть купонные, которые выплачивают купоны раз в полгода, и взять такие облигации чтобы выплаты по купонам были, ну допустим каждые 2 месяца, и получать прибыль таким образом, то есть чтобы был стабильный доход каждые 2 месяца, можно ли так сделать, и какие подводные камни могут быть?

Так можно сделать, вот только не факт, что вам удастся найти и подобрать выпуски, чтобы выплаты были каждые 2 месяца.

Большое спасибо за ответ, и как я правильно понимаю мне в день погашения облигации вернётся вся номинальная их стоимость, то есть я куплю на 30 тысяч допустим 30 облигации по номинальной стоимости в 1000, то мне в день погашения вернётся 30 тысяч?

Да, верно. Но не в день погашения, а чуть позже, пока деньги дойдут до вашего счета.

Подскажите пожалуйста. Извините, что в этой теме пишу вопрос. Вот смотрю RU000A0JWKB6, на сайте http://www.rusbonds.ru/ank_obl.asp?tool=124677. Написано, что текущий купон 0(20), получается что еще не было выплат купонов? А тут http://bonds.finam.ru/issue/details01DC300002/default.asp по той же облигации показано, что выплата 4 купона 13.06.2017. Где будет правильно? Потому что по этой облигации RU000A0JVL33 на сайте http://www.rusbonds.ru/ank_obl.asp?tool=113614 показано что 8(20). И еще в Квике только по ISIN смог их найти. Что то по 34009 или 34010 не получилось найти. Буду благодарен за ответы.

Написал ряд вопросов, но уже нашел ответ на один. зашел на закладку календарь http://www.rusbonds.ru/tevents.asp?tool=113614 и там стоит что выплата 4 купона. Т.е просто 0(20) видимо не отредактировали. Можете поподробнее рассказать про амортизируемые облигации. Вот у 34009 уже прошла амортизация 10%. Т.е если ее купить и держать до погашения, то уже не 1000 будет в сумме, а только 900? А цена у нее идет 104,8% от номанала. А номинал берется всегда 1000?

Снимается вопрос про 34009. Начались торги и увидел все данные по облигации. И что номинал у нее теперь 900.

Алексей, а с купона получаемого по облигациям США резидентами РФ налог платится только в РФ?

Да, по процентам облигаций США налоги платятся только в РФ.

На сайте брокера ВТБ написано буквально следующее: «Погашение номинальной стоимости облигаций не относится к операциям, осуществляемым в рамках брокерского договора, Банк не является налоговым агентом и не определяет налоговую базу по таким операциям, так как погашение номинальной стоимости облигаций осуществляется без участия Банка, как брокера.»

Два вопроса:

1) Не быть налоговым агентом при погашении — это особенность конкретного брокера или общепринятая практика?

2) Если налог не берет брокер — кто же его берет? Неужели владельцу погашенной облигации придется оплачивать налог самостоятельно?

В каких случаях брокер является налоговым агентов, а в каких нет, определяется налоговым законодательством. И все брокеры должны ему подчиняться и следовать. Что касается погашения облигаций, то сумма погашения налогом вообще не облагается. Облагается доход, полученный с разницы между ценой покупки и продажи/погашения облигации. И в этом случае брокер удержит с вас налог.

Ну Вы уж как-то очень неуважительно к ВТБ относитесь). Конечно, они имели в виду налог на разницу между ценой покупки и ценой погашения. Вот тут можно посмотреть это высказывание в контексте: https://www.onlinebroker.ru/services/stock/tax/

При этом в процитированной мною фразе они утверждают «Банк [как брокер] не является налоговым агентом и не определяет налоговую базу по таким операциям». Видимо, нашли какую-то лазейку в законе). Если бы Вы оказались клиентом ВТБ, как бы Вы отреагировали на такое заявление? Написали бы жалобу в контролирующие органы или поспешили бы подать налоговую декларацию?

Если у меня возникают какие-то вопросы по обслуживанию, сначала я обращаюсь к брокеру за разъяснениями. И уже потом принимаю какие-то решения.

Вопросы не у меня, я ВТБ обхожу за версту. Это в форуме на одном известном банковском сайте пытаются понять налоги на облигации. Мне казалось, имеет смысл узнать ответ у вас и отправить их на ваш сайт. Что ж, извините за ошибку. Больше не побеспокою.

Про налогообложение облигаций у меня написано достаточно подробно. Здесь http://activeinvestor.ru/kak-poschitat-dohodnost-obligatsij-posle-uplaty-nalogov/ и здесь http://activeinvestor.ru/obligatsii-osvobodili-ot-nalogov/ Насколько я знаю, все брокеры придерживаются этих правил. При этом я не являюсь сотрудником ВТБ или другого брокера, и поэтому не могу отвечать за то, что написано на их сайтах. Возможно, правила ВТБ в чем-то отличаются от общеизвестных. В любом случае я рекомендую детальную информацию всегда лучше уточнять у первоисточника. Если налог не был удержан налоговым агентом, то обязанность подать декларацию и уплатить налоги возлагается на налогоплательщика. Надеюсь, я ответил на ваши вопросы.

Здравствуйте! Наткнулся на один комментарий от 30.09.17

«Согласно новых правил облигации, доходность которых превышает ключевую ставку цб+5бп облагаются 35% налогом на купонный доход. Поэтому на текущий момент нет смысла покупать облигации с доходностью выше 13.5%»

1. Действительно ли сейчас такая ставка НДФЛ на облигации с доходностью выше 13,5%?

2. И по какой ставке облагаются облигации с купоном выше 13,5% годовых?

Не совсем так. Подробнее здесь http://activeinvestor.ru/obligatsii-osvobodili-ot-nalogov/

Там написано, что от налога освобождается купон, который не превышает ставку рефинансирования, увеличенную на 5%. Но в статье говорится об облигациях, выпущенных с с 1 января 2017 года по 31 декабря 2020 года.

А что с облигациями, выпущенными ранее?

Например, у меня есть облигации «ДелоПортс», выпущенные в октябре 2015 г. со ставкой купона 13,8%. Получается, их купоны теперь будут облагаться по ставке 35%?

Купонный доход остальных корпоративных облигаций облагается как и раньше: налогом 13%.

Спасибо, что объяснили!

Здравствуйте Алексей.

Мне, как новичку не понятно, на сайте rusbonds стоимость номинала облигации указана 1000 руб., а при покупке в QUIK 850 руб. Прошу разъяснить.

Номинал — это цена, по которой погашается облигация. Рыночная цена на бирже может отличаться от номинала в большую или меньшую стороны в зависимости от изменения процентных ставок, надежности эмитента и амортизации номинала.

Здравствуйте.

Подскажите, сумма купонного дохода , например по муниципальным облигациям, одинаковая на всем сроке от выпуска до погашения, или может быть разной в зависимости от очередности выплаты?

Кем и как она расчитывается?

Купонный доход может быть как постоянным, так и меняющимся, в зависимости от конкретного выпуска облигаций. Это все определяется в проспекте эмиссии и публикуется на профильных сайтах.

«амортизируемая — эмитент в течение срока обращения облигации постепенно частями выплачивает ее номинал, чтобы снизить размер выплат в момент погашения»

если можно подробнее, как это происходит :

— какими частями?

— в какой промежуток?

— эти выплаты не есть купонный доход?

— по какой стоимости будет погашение, по номинальной или меньше?

Амортизация номинала происходит постепенно частями. Когда именно и какая часть номинала амортизируется — все это устанавливается в проспекте эмиссии. Это не купонный доход. В самом конце (погашение) выплачивается оставшаяся часть номинала.

Спасибо за Ваше терпение, читать и отвечать на такие вопросы не просто.

Попробую ответить на свои вопросы, поправьте, если что то не так

информация о дате выплат и частях берется из проспекта эмиссии в колонке «амортизация»

это не купонный доход

погашение будет по той стоимости, которая указана в проспекте эмиссии

Такой вопрос: при погашении амортизационной облигации процентная доля облигации на момент погашения возвращается? Если возвращается, то куда, на брокерский счет?

например; облигация номиналом в 1000 погашается в 3 этапа, процентные доли = 20; 30;и 50,

означает ли это, что инвестор на момент погашения второго этапа получит 30 рублей на счет не считая купонного дохода?

При номинале 1000 инвестор получит не 30, а 300 рублей на свой брокерский счет.

Добрый день

Несколько месяцев назад я приобрел еврооблигации. Недавно (вчера) была выплата купона.

Как мне посмотреть эту выплату в quik?

Или как таковой выплаты не будет нигде не отображено?

Купон поступает либо на брокерский счет, либо на банковский. Обычно это можно увидеть в отчетах брокера.

Здравствуйте, Алексей.

Подскажите, надо отчитываться за доходы, полученные от деятельности на фондовом рынке, если брокер удерживает НДФЛ? Я интересуюсь нужно ли самостоятельно сдавать декларацию о доходах, или это происходит автоматически?

Нет, российский брокер является налоговым агентом, он отчитывается перед налоговой и удерживает с вас налог. Подавать декларацию не нужно.

Алексей, подскажите пожалуйста, где можно найти информацию, что облигация является субординированной? В интернете ходит только одна табличка от БКС, которую все перепечатывают. Но время течет и табличка тоже должна меняться. Где найти актуальную информацию?

Можно посмотреть на cbonds.ru

Я туда уже ходил. так там только звездочки стоят. Даже информация открытая на http://www.rusbonds.ru/ тут вся звездочками закрыта. и написано Доступно подписчикам ’Cbonds-Premium’, ’Cbonds-Premium Personal’.

Суборды помечены галочками, информация эта открытая, тут например, видно http://cbonds.ru/emissions/issue/46722

Спасибо большое. А я прокрутил до заголовка ломбардный список, кругом звездочки и ниже не пошел.

Добрый день!

Когда я покупаю облигацию с НКД я выплачиваю сумму НКД продавцу. В дату выплаты купона, я плачу НДФЛ со всего купона, в том числе с той части, которую выплатил продавцу в момент сделки. Этот НДФЛ в дальнейшем как-то мне засчитывается, если я держу облигацию до погашения? Спасибо!

Здравствуйте,приобрела облигации плюс ,когда их лучше продать? И что я потеряю если продам через две недели после пркупки?

Когда продавать купленные облигации, каждый решает сам, так как это зависит от целей конкретного инвестора. Обычно облигации держат до погашения.

Если за две недели облигация не упала в цене, то ничего не потеряете.

Здравствуйте. Как на счет облигаций в большими процентами? Какие варианты кроме облигаций есть для сохранности кэша. В общем нужен если что прилив средств для акций — реальный бизнес иметь? Что можете подсказать? Спасибо

Кроме облигаций можно использовать депозиты — самый близкий аналог. Для резерва на покупку акций можно использовать и то и то. Но облигации с большими процентами лучше обходить стороной.

C 2021 года купоны по всем облигациям без исключения, включая ОФЗ, муниципальные и корпоративные, независимо от даты выпуска и величины купонной ставки входят в налоговую базу и облагаются налогом по ставке 13% (15% при превышении совокупного дохода 5 млн рублей)