Доходность индекса ММВБ. Совершеннолетие.

Индекс ММВБ начал свою жизнь в сентябре 1997 года. Это очень небольшой срок по сравнению с индексами других стран. Например, американский индекс S&P 500 рассчитывается с 1957 года, Dow Jones с 1896 года, британский FTSE 100 с 1984 года, немецкий DAX с 1988, французский CAC 40 с 1987.

Поэтому можно сказать, что российский индекс ММВБ только недавно стал «совершеннолетним». Родился он 22 сентября 1997 года, и весил при рождении всего-то 100 пунктов. К сожалению, вскоре новорожденный индекс сильно заболел. Лихорадка южно-азиатского кризиса и падение цен на энергоносители заразили российский рынок акций и в 1998 году ММВБ упал со 100 до крошечных 18 пунктов. Состояние было критическим, но болезнь миновала и индекс продолжил свой путь к новым высотам, о которых я подробнее поговорю в этой статье.

Я часто вижу, как новички спрашивают, какую доходность можно получить на фондовом рынке? Возможно, эта статья частично ответит на их вопрос. Доходность инвестора, который вкладывается в тот или иной индекс, зависит от срока инвестирования и момента, в который был куплен индекс.

Например, если бы вы купили индекс ММВБ на дне в 1998 году, когда его значение было 18 пунктов, а продали бы на пике в 2007 году на 1970 пунктах, то ваша доходность составила бы 10 531% или 1146% годовых. С другой стороны, купив вы индекс на пике перед его самым сильным падением в 1998 году, то ваш убыток составил бы -83% или -95% в годовых. Но это крайние значения, а какую доходность можно было получить в среднем?

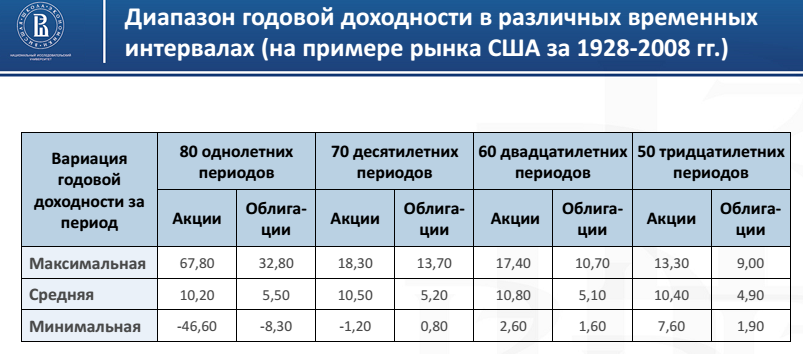

Для американского рынка акций примерная статистика уже посчитана. Для российского я такой еще не встречал, но сегодня исправлю это.

Диапазон годовой доходности индекса ММВБ

Ниже я приведу цифры и графики, показывающие, какую доходность можно было бы получить, инвестируя в индекс ММВБ на сроке 1 год, 3 года, 5, 10 и 15 лет. Доходность скользящая, день ко дню: например 1 декабря 2015 к 1 декабря 2014, 2 декабря 2015 к 2 декабря 2014 и так далее. Таким образом можно охватить весь возможный диапазон доходности на определенном сроке инвестирования. Например, за почти 19 лет число годовых периодов составило 4347.

Это график годовой скользящей доходности индекса ММВБ. Инвестируя в индекс на промежутке в 1 год, вы могли получить доходность от -82,5% до 468,1%. Как видно из графика, результат очень сильно зависит от времени. Больше всего можно было увеличить свои средства после кризиса 1998 года, в 2005 году и после 2008 года. Но это крайние случаи, дно можно угадать только случайно. В среднем арифметическая годовая доходность 34,6%.

3 года

Инвестируя в индекс ММВБ на 3 года, можно было бы получить доходность от -17% до 288% (в процентах годовых). На графике четко видно разделение до 2008 года и после. ММВБ бурно рос до кризиса 2008 года, после чего лег в «дрейф». До сих пор максимум индекса 1968 пунктов не превышен, хотя прошло уже 8 лет. Вложившись в индекс ММВБ после 2009 года, вы вряд ли бы получили больше 10% годовых.

5 лет

Вложившись в индекс ММВБ на 5 лет, можно было получить доходность от -6% до 592% годовых. Средняя арифметическая доходность за год составляет 52%.

10 лет

Диапазон годовой доходности ММВБ за 10 лет от 3% до 693%. На графике видно, что максимум доходности получили те, кто вкладывался в акции после кризиса 1998 года. Они купили индекс на дне и через 10 лет могли продать его на максимуме в 2008 году, получив сотни процентов годовых. Однако те, кто инвестировал в 2005-2006 годах, сейчас имеют доходность на уровне депозита или даже меньше.

15 лет

Отсчет 15-ти летних периодов начинается в то время, когда индекс ММВБ переживал кризис или только начинал после него восстанавливаться. Поэтому возник эффект низкого старта. 15-ти летние доходности очень высокие: минимум 32%, максимум 522%, в среднем 120%.

Если объединить данные в единую таблицу, то получится следующее:

К сожалению, прошедших 19 лет недостаточно, чтобы сделать выводы о долгосрочной доходности индекса ММВБ. График индекса условно можно разделить на две части: до 2007 года (сильный бычий рынок) и после (длительный боковик). Низкий старт в начале нулевых приводит к высокой доходности даже спустя 10 и 15 лет. Совсем не факт, что следующие 10 или 15 лет будут такими же доходными.

Так же замечу, что все эти доходности не учитывают кое-каких вещей. Например, здесь не учтены дивиденды. Кроме того, инвестор долгое время мог купить индекс только сформировав его вручную, потому что первый индексный фонд появился только в 2004 году.

Думаю, если применить к графику коэффициент инфляции по годам, результаты будут значительно отличаться в худшую сторону.

Реальные цифры доходности можно посмотреть здесь http://activeinvestor.ru/dohodnost-finansovyh-instrumentov-v-2015-godu-itogi-goda/

Спасибо, интересные цифры. Можно сравнить с индексом Dow Jones 1996-2015 7.06% + 2.15% дивидендов — 2.24% инфляции. Итого 6.98% против наших 6.6% (ММВБ 15 лет)

Ну уж тогда 6,6% плюс еще около 3% дивидендов, итого 9,6%.

Ну тогда уж в случае американского рынка учесть девальвацию рубля — в 1996 он был около 6 рублей, в 2015 стал 70 🙂